Perguntas Frequentes

1. Quais são os requisitos para abrir uma conta?

Para maiores e menores de idade:

- Para abrir uma conta para um maior deverá ter os seguintes documentos:

- Documento de identificação válido. Ex. BI/Passaporte/DIRE;

- Documentos comprovativos de residência;

- Apresentação do comprovativo do NUIT;

- Comprovativos ou declaração de rendimentos.

Para abrir uma conta para um menor os requisitos são:

- Documento de identificação válido. Ex. BI/Passaporte/DIRE (do/a menor);

- Documentos comprovativos de residência (do/a menor);

- Apresentação do comprovativo do NUIT (do/a menor);

- Comprovativos ou declaração de rendimentos (do/a responsável/ tutor do menor).

2. É possível abrir uma conta sem ter declaração de rendimentos?

Não, pois a declaração é um requisito legal e visa fundamentar a origem dos fundos que irão movimentar a conta.

3. De que forma é apresentada a declaração de rendimento de menores, trabalhadores informais ou pensionistas?

- Os menores geralmente têm como origem de rendimentos os seus tutores ou representantes legais, pelo que a declaração a ser considerada é a dos respectivos tutores ou representantes legais;

- Os trabalhadores informais e outros por conta própria fazem-no através de um documento por si elaborado e assinado, indicando o valor médio mensal a ser creditado na conta;

- Os pensionistas pertencem à categoria dos que têm rendimentos por conta de outrem, ou seja, devem apresentar um documento emitido pela entidade que paga a pensão;

- Os rendimentos podem ser extensivos a bens ou valores herdados, arrendamento de imóveis, alugueres, mesadas, entre outros. Em qualquer destes casos o cliente deve apresentar documentos de prova, que constituirão a declaração de rendimentos.

4. Qual é o prazo para o levantamento dos dados da conta?

A partilha de dados é imediata após a abertura da conta. O cliente pode igualmente e a qualquer momento solicitar a informação da sua conta na agência mais próxima e nas horas normais de expediente ou então visualizar, a qualquer hora do dia, a informação a partir dos nossos canais digitais (Netplus Web, Netplus App ou QuiQ);

5. Por que tenho cobranças anuais na minha conta?

Alguns produtos e serviços pela sua natureza dão lugar a cobrança de comissões ou taxas anuais. O Cartão de Débito é o produto mais comum que cobra uma anuidade, podendo provocar cobranças anuais na sua conta.

Adiantamento de Salário (Salary Advance)

1. O que é Adiantamento de Salário (Salary Advance)?

É um Adiantamento de Salário concedido a clientes com conta salário domiciliada no Banco e que fazem parte dos segmentos Executive e Private.

2. Quem pode aceder e quais são os requisitos para beneficiar do Adiantamento de Salário (Salary Advance)?

Clientes sem registo de incidente nas contas e sem informação desabonatória na Central de Risco (CDR), nos últimos 3 à 6 meses.

Idade – Mínima: 21 anos (18 emancipado) e Máxima: idade da reforma 55 anos Mulher e 60 anos Homem.

Documentação Necessária

Comprovativo de identidade (BI, passaporte ou DIRE).

3. Quais são as vantagens do Adiantamento de Salário (Salary Advance)?

- O cliente está isento de apresentação de comprovantes de emprego ou rendimento;

- O processo de aprovação é fácil e rápido;

- Limite que pode ser continuamente usado.

4. Qual é o prazo Máximo para aderir ao Adiantamento de Salário (Salary Advance)?

12 Meses (Renováveis).

5. Qual é o Limite Máximo para o Adiantamento de Salário (Salary Advance)?

40% do salário líquido.

6. Qual é o Preçário para o Adiantamento de Salário (Salary Advance)?

Taxa de Juro: Até Prime Rate + 11.25%

Taxa de Juro máxima para excessos: Prime Rate + 21.25%

Comissão de abertura / Renovação do limite: 1%

Comissão de imobilização: 0.25% / mês

Imposto de selo

Sobre o capital: 0.03% da fracção mensal do crédito;

Sobre o Juro: 2% (dois por cento) do valor do juro mensal.

7. Quais são os canais disponíveis para ter acesso ao Adiantamento de Salário (Salary Advance)?

O cliente poderá solicitar o Adiantamento de Salário (Salary Advance) na Agência mais próxima de si.

1.O que são Bilhetes de Tesouro?

Os Bilhetes de Tesouro são títulos de dívida pública de curto prazo, emitidos pelo Banco de Moçambique, com o objectivo de financiar défices de tesouraria do Estado e gestão de política monetária.

2.Quais são os requisitos necessários para investir em Bilhetes de Tesouro?

Para investir em Bilhetes de Tesouro, o cliente deverá ter uma Conta à Ordem activa no Standard Bank, com documentos actualizados (BI e NUIT), com saldo suficiente para o efeito e deverá submeter a instrução na agência mais próxima.

3.Qual é o valor mínimo para investir em Bilhetes de Tesouro?

O valor mínimo para investimento em Bilhetes de Tesouro é expresso em múltiplos de 1 milhão, não podendo cada proposta ser inferior a 5 milhões de meticais.

4.Quais as maturidades nos Bilhetes de Tesouro?

Os prazos disponíveis para investimento em Bilhetes de Tesouro são de 91, 182 e 364 dias.

5.É possível cancelar o investimento em Bilhestes de Tesouro?

Após a atribuição dos títulos de Bilhetes do Tesouro, o cliente não poderá efectuar o cancelamento do mesmo. Havendo interesse do cliente em se desfazer dos títulos e reaver a liquidez, este poderá o fazer no mercado secundário, dependendo da liquidez do mesmo.

1. O que é um cartão de crédito?

É um meio de pagamento electrónico pessoal e intransmissível, disponível 24 horas por dia, que lhe permite adquirir bens e serviços em mais de 22 milhões de estabelecimentos comerciais a nível nacional e internacional.

2. Quais são os requisitos para adesão?

- Ser titular de uma conta a ordem no Standard Bank;

- Não ter registo de incidentes nas contas e sem informação desabonatória na Central de Risco nos últimos 3 meses;

- Idade mínima: 21 anos, sendo 18 anos de modo emacipado.

- Prova de rendimentos.

3. Quais são os benefícios do cartão de crédito?

Protecção das transacções em viagens bastando notificar o gestor antes da viagem (Nota de viagem);

Seguros associados grátis:

- De viagem (bagagem perdida, repatriamento e despesas médicas);

- De protacção do crédito (perda de emprego, invalidez permantente e morte);

- 3D Secure, ou seja, acesso ao serviço de segurança da VISA em transacções online.

4. Quais são as modalidades de pagamento?

- Modalidade de 10%, isto é, o cliente paga mensalmente 10% do limite consumido no cartão de crédito.

- Modalidade de 50%; isto é, o cliente paga mensalmente 50% do limite consumido no cartão de crédito .

- Modalidade de 100%, isto é o cliente paga mensalmente apenas o limite total consumido no cartão.

5. Quais são as funcionalidades de um cartão de crédito?

- Tecnologia contactless;

- Pagamentos em POS;

- Compras online;

- Transacções em ATMs: levantamentos (cash advance);

- Compra de recargas (Tmcel, Vodacom, Movitel, Credelec, Teledata kwiknet, Zap tv, Pacotes Mozik);

- Pagamento de serviços: DStv/GOtv, BoxOffice, Agente MultiChoice,

- Jornais Electrónicos, Teledata, Startimes;

- Visualização de histórico de transacções pelo NETPlus, NETPlus App e QuiQ.

6.Quais são os limites de crédito do cartão de crédito?

a. Silver:

- Limite de crédito: MZN 7 500 à MZN 139 999;

b. Gold:

- Limite de crédito: MZN 140 000 à MZN 279 999;

c. Platinum:

- Limite de crédito: MZN 280 000 à MZN 750 000.

7. O que é Cash Advance?

Cash Advance é o levantamento de dinheiro na ATM utilizando o cartão de crédito e/ou a transferência de dinheiro do cartão de crédito para a conta a ordem.

8. O cartão de crédito permite efectuar transacções online ?

Sim, o cartão de crédito permite efectuar transacções online oferendo maior segurança ao cliente.

9. O cliente pode fazer pagamento antecipado do cartão de crédito?

O cliente pode realizar pagamento antecipado do cartão de crédito com as opções de:

- Pagamento do valor em dívida até a data;

- Pagamento do valor em dívida do último extracto;

- Pagamento indicando o montante a escolha do cliente.

10. Qual é a periodicidade para o pagamento do valor utilizado com o cartão de crédito pelo cliente?

O cliente deve pagar ao banco, seja por pagamento antecipado ou débito directo na conta à ordem (na data acordada) num período mensal.

1. O que é um cheque?

Cheque é uma ordem de pagamento à vista e um título de crédito.

A operação com cheque envolve três entidades:

- O emitente (emissor ou sacador), que é aquele que emite o cheque.

- O beneficiário, que é a pessoa a favor de quem o cheque é emitido; e

- O sacado, que é o banco onde está depositado o dinheiro do emitente.

Cheque é uma ordem de pagamento à vista, pelo que deve ser pago no momento de sua apresentação ao banco sacado, portanto é importante que o emitente garanta preenchimento adequado e sobretudo saldo suficiente para cobrir o referido cheque.

Cheque é também um título de crédito para o beneficiário que o recebe, pelo que pode ser protestado ou executado em juízo.

No cheque estão presentes dois tipos de relação jurídica:

- Uma entre o emitente e o Standard Bank.

- Outra entre o emitente e o beneficiário.

2. Quais as formas de emissão do cheque?

O cheque pode ser emitido de três formas:

- Nominal à ordem: só pode ser apresentado ao banco pelo beneficiário indicado no cheque, podendo ser transferido por endosso do beneficiário;

- Nominal não à ordem: não pode ser transferido pelo beneficiário; e

- Ao portador: não nomeia um beneficiário e é pagável a quem o apresente ao banco sacado.

3. Como posso requisitar Cheques no Standard Bank?

Para requisitar cheques no Standard Bank, o cliente só precisa dirigir-se à uma agência Standard Bank ou fazê-lo a partir do NETPlus.

O Standard Bank Possui os seguintes tipos de cheques:

- Cheques avulso (para clientes particulares)

- Livro de Cheques para particulares

- Livro de Cheques para Empresas

5. Para obter cheques do Standard Bank é preciso ser cliente deste banco?

Sim, é preciso ser cliente Standard Bank ou seja possuir uma conta a ordem neste banco.

6. Um cheque apresentado antes do dia nele indicado (pré-datado) pode ser pago pelo banco?

Sim. O cheque é uma ordem de pagamento à vista, válida para o dia de sua apresentação ao banco, mesmo que nele esteja indicada uma data futura. Se houver fundos, o cheque pré-datado é pago;

7. Quais os principais motivos para devolução de cheque?

Os motivos de devolução dos cheques podem ser:

- Insuficiência de fundos (quando a conta do emitente não possuí saldo suficiente para cobrir o montante do referido cheque).

- Notificação de extravio (quando o emitente denúnciou ao Standard Bank o roubo ou perda do seu livro ou do cheque em causa.

- Assinatura não correspondente com ado assinante da conta;

- Erro no preenchimento do cheque.

8. O motivo de devolução deve ser registrado no cheque?

Sim. Ao recusar o pagamento de cheque apresentado para compensação, o Standard Bank poderá registrar, no verso do cheque ou em declaração datada, o motivo da devolução.

9. O que fazer no caso de ter cheque extraviado ou roubado?

Em caso de furto ou roubo do livro de cheques ou do cheque emitido, o emitente deve:

- Dirigir-se imediatamente à esquadra mais próxima para participar a ocorrência do roubo ou extravio dos cheques;

- De seguida dirigir-se à uma agência Standard Bank informar sobre o sucedido e apresentar o auto policial ;

10. Quais as consequências para clientes que emitirem cheque sem fundos ou anular indevidamente o seu pagamento?

A emissão de cheque sem fundo acarretará inclusão do nome do emitente no cadastro de clientes de cheques sem fundos e nos cadastros de devedores mantidos pelas instituições financeiras nacionais a denominada “Black List “,na segunda apresentação do cheque para pagamento.

11. O que significa cheque cruzado?

Significa que o cheque somente pode ser pago mediante crédito em conta, ou seja o cheque quando cruzado não pode ser levantado em forma de dinheiro e somente pode ser depósitado em conta bancária .

O cruzamento pode ser geral, quando não indica o nome do banco á ser créditado, ou especial quando o nome do banco aparece entre os traços de cruzamento .

12. Qual a idade mínima para requisitar cheques?

A partir de 18 anos de idade, que é a idade mínima para movimentação da conta pelo titular .

Compra de Recargas e Pagamentos de Serviços

1. Como posso comprar uma recarga ou pagar serviços através do Banco?

Poderá comprar recargas ou pagar serviços através do NETPplus, QuiQ (USSD) ou doATM.

2. Que recargas ou serviços posso comprar ou pagar no Standard Bank?

Poderá comprar recargas das três operadoras móveis (Vodacom, TMcel e Movitel ), Telecomunicações (TDM), energia ( EDM ), televisão ( TV Cabo e Multichoice), efectuar o pagamento de água, propinas e instituições do Estado tais como INSS(Instituto Nacional de Segurança Social), JUE(Janela Única Electrónica), IPRA/TAE(Imposto do Município) e eTax(e-Tributação).

3. Quais os valores disponíveis para a compra de recargas móveis ou serviços?

Os valores disponibilizados variam de acordo com o provedor das recargas ou serviços.

4. Como é feita a cobrança no acto da compra de recargas ou pagamento de serviços?

A recarga ou serviço deve ser pago via débito directo na conta bancária do cliente.

5. Como faço para obter o comprovativo da recarga comprada ou serviço pago?

Quando a recarga ou serviço for efectuado com sucesso via NETPlus, QuiQ (USSD) ou ATM o banco emitirá um comprovativo com os dados da compra ou serviço solicitado pelo cliente confirmando a transacção.

6. É necessário ser cliente do Standard Bank para comprar recargas e pagar serviços neste banco ?

Sim, é preciso ser cliente do Standard Bank para efectuar compra de recargas e pagamento de serviços.

1. O que é Crédito ao Consumo?

É uma linha de crédito destinada a clientes particulares para o financiamento de bens de consumo doméstico, tais como equipamentos electrodomésticos, informáticos, mobiliário, etc.

Este empréstimo é concedido com base no histórico de crédito do cliente e na sua capacidade de amortizar o valor concedido em função dos seus rendimentos.

2. Quem pode acede e quais são os requisitos para beneficiar do Crédito ao Consumo?

Clientes sem registo de incidente nas contas e sem informação desabonatória na CDR (Central de Risco), nos últimos 3 à 6 meses;

Idade – Mínima: 21 anos (18 emancipado) e Máxima: idade da reforma (sujeito à restrições de seguro).

Documentação Necessária

- Comprovativo de rendimentos: Carta da entidade patronal a confirmar o vínculo contratual (deve incluir salário líquido mensal, data de admissão, validade do contrato e função);

- Declaração de rendimentos do cônjuge (no caso de existência e queira incluir os rendimentos deste);

- Cópia do documento de identificação do proponente (B.I./Passaporte/DIRE);

- Cópia do NUIT do proponente;

- Extractos Bancários dos últimos 3 meses (para clientes que tenham aberto a conta no Standard Bank há menos de 3 meses, e evidência de crédito de pelo menos um salário na conta do Standard Bank);

- Plano de amortização dos créditos contraídos noutros bancos (se aplicável, incluindo comprovativo de limite de cartão de crédito);

- Atestado/comprovativo de residência.

3. Quais são as vantagens do Crédito ao Consumo?

O Crédito ao Consumo destina-se ao pagamento de despesas pessoais ou seja, pode ser usado para a compra de bens de consumo e pagamento de serviços tais como despesas médicas, propinas, viagem, compra de mobiliário, electrodomésticos, material de construção e outras despesas diversas.

4. Qual é o prazo Mínimo e Máximo para aderir ao Crédito ao Consumo?

Prazo Mínimo: 6 Meses.

Prazo Máximo: 60 Meses.

5. Qual é o montante Mínimo e Máximo do Crédito ao Consumo?

Montante Mínimo: 15 000.00 Mt.

Montante Máximo: 2 000 000.00 Mt.

6. Qual é o Preçário para o Crédito ao Consumo?

A Taxa de Juro anual: Prime Rate +Spread Máximo (11.25%).

Comissão de abertura (cobrada uma vez, após o desembolso):

Prazo < 24 Meses: 2% sobre o capital.

Prazo >= 24 Meses: 1% sobre o capital.

Seguro de Prestações: 0,35% sobre o capital inicial, cobrável mensalmente (cobre o risco de morte ou invalidez permanente, perda de emprego).

Imposto de selo: 2% sobre o valor da comissão de abertura;

Taxa administrativa mensal: Isento.

7. Quais são os canais disponíveis para aceder ao Crédito ao Consumo?

O cliente poderá solicitar o Crédito ao Consumo na Agência mais próxima de si.

8. Em quanto tempo o cliente pode ter acesso ao Crédito ao Consumo?

4 Dias (quando todas as condições de elegibilidade estão reunidas).

9. O cliente poderá fazer pagamento antecipado do Crédito ao Consumo?

Sim, o cliente poderá fazer pagamento antecipado parcial e total do Crédito ao Consumo, entretanto poderá ser penalizado com uma comissão de 3% sobre o valor a pagar antecipadamente.

10. Ao fazer o pagamento antecipado parcial do capital, o cliente será cobrado a prestação mensal?

O pagamento antecipado parcial do capital não impede o sistema de fazer a cobrança automática da prestação, conforme o plano de reembolso aprovado, pelo que o cliente será sim cobrado a prestação mensal, excepto se o cliente fizer adiantamento da última prestação, não terá nenhum saldo em dívida a ser cobrado na data da prestação.

1. O que é Crédito Habitação ?

É um produto que permite a aquisição de um imóvel para habitação.

2. Quais as condições de adesão?

Clientes sem registo de incidente nas contas e sem informação desabonatória na CDR (Central de Risco) nos últimos 3 meses e deve ter no mínimo 21 anos de idade (18 anos legalmente emancipados) e no máximo 55 anos (mulher) e 60 anos (homem).

3. Quais os benefícios do Crédito Habitação do Standard Bank?

- Realização do sonho de casa própria;

- Aquisição de um bem com valor crescente no mercado;

- Taxa de juro competitiva;

- Operação garantida, tranquila e segura com o Banco;

- A casa a comprar é a garantia para o financiamento;

- Prémio de seguro financiado e com preços competitivos (mediante a constituição do seguro no Standard Bank);

- O cliente evita pagar rendas intermináveis por um bem que não lhe pertence (rendas de luguer de imóveis).

4. Qual é o montante mínimo para aderir ao leasing e o prazo contractual?

Maputo:

Imóveis existentes: MZN 3,000,000;

Imóveis novos: MNZ 3,000,000.

Fora de Maputo (Beira, Nampula e Tete):

Imóveis existentes: MZN 2,500,000;

Novas construções: MZN 3,000,000.

5. Quais os requisitos para adesão?

- Comprovativo de rendimentos: Carta da entidade patronal a confirmar o vínculo contratual (deve incluir salário líquido mensal, data de admissão, validade do contrato e função);

- Declaração de rendimentos do cônjuge (no caso de existência e queira incluir os rendimentos deste);

- Cópia do documento de identificação do proponente (B.I./Passaporte/DIRE);

- Cópia do NUIT do proponente;

- Extratos Bancários dos últimos 6 meses (se ainda não for cliente do Standard Bank);

- Atestado/ comprovativo de residência.

1. O que é Descoberto Autorizado?

É um limite de descoberto aprovado de curto prazo, sujeito a constituição de um depósito a prazo aplicável para todos os clientes;

2. Quem pode aceder e quais são os requisitos para beneficiar do Descoberto Autorizado?

Clientes sem registo de incidente nas contas e sem informação desabonatória na Central de Risco (CDR), nos últimos 3 à 6 meses;

Idade – Mínima: 21 anos (18 emancipado) e Máxima: idade da reforma 55 anos Mulher e 60 anos Homem;

Documentação Necessária

Comprovativo de identidade (BI, passaporte ou DIRE);

3. Quais são as vantagens do Descoberto Autorizado?

O cliente está isento de apresentação de comprovantes de emprego ou rendimento;

O processo de aprovação é fácil e rápido;

Limite que pode ser continuamente usado;

4. Qual é o prazo Máximo para aderir ao Descoberto autorizado?

12 Meses (Renováveis).

5. Qual é o Limite Máximo para o Descoberto Autorizado?

Descoberto autorizado(com Depósito à Prazo como garantia) - 80% do valor caucionado;

6. Qual é o Preçário para o Descoberto Autorizado?

A Taxa de Juro: Até Prime Rate + 11.25%

Taxa de Juro máxima para excessos: Prime Rate + 21.25%

Comissão de abertura / Renovação do limite: 1%

Comissão de imobilização: 0.25% / mês;

Imposto de selo:

Sobre o capital: 0.03% da fracção mensal do crédito;

Sobre o Juro: 2% (dois por cento) do valor do juro mensal;

7. Quais são os canais disponíveis para ter acesso ao Descoberto Autorizado?

O cliente poderá solicitar o Descoberto Autorizado Agência mais próxima de si.

1. Quais são os requisitos para abrir uma conta a prazo (Depósito a Prazo)?

Para abrir uma conta a Prazo deverá ser cliente com uma Conta à Ordem activa, com documentos actualizados e com saldo suficiente para o efeito.

2. É possível constituir um Depósito a Prazo a partir do NETPlus?

Sim, é possível constituir um Depósito a prazo a partir do NETPlus App ou Web. Contudo, o Depósito a Prazo também pode ser constituído numa agência à sua escolha, independentemente do domicílio da conta.

3. Posso constituir um Depósito a Prazo por mais de 1 ano?

Os prazos disponíveis para a constituição do Depósito a prazo são de 30, 90 180 e 365 dias, equivalentes a 1, 3, 6 e 12 meses, respectivamente.

4. É possível fazer o reforço do Depósito a Prazo?

Sim, tem a possibilidade de reforçar o Depósito a Prazo, entretanto só se pode fazer o reforço a partir do NETPlus Web, ou seja, na agência e no NETPlus App não é possível fazer o reforço.

5. Se eu cancelar o Depósito a Prazo antes do prazo acordado, irei sofrer alguma penalização?

Sim, todo o cancelamento antecipado de Depósito a Prazo dá lugar a uma penalização nos seguintes casos:

a) Se tiver um Depósito a Prazo de 30 dias e cancelar antes do prazo acordado, apenas recebe o capital aplicado e perde todos juros;

b) Se tiver um Depósito a Prazo de 90 dias e cancelar antes do prazo acordado, apenas recebe o capital aplicado e perde todos juros;

c) Se tiver um Depósito a Prazo de 180 dias e cancelar antes do prazo acordado, o cliente recebe o capital aplicado e juros referentes a 91 dias para frente (até a data de cancelamento); Se um Depósito a Prazo de 180 dias correu 100 dias, o cliente recebe juros de 10 dias;

d) Se tiver um Depósito a Prazo de 365 dias e cancelar antes do prazo acordado, o cliente recebe o capital aplicado e juros referentes a 91 dias para frente (até a data de cancelamento);

1. O que é e-commerce?

E-commerce ou comércio eletrônico é um tipo de comercialização pela qual a compra e a venda online de produtos e serviços, bem como as transações financeiras, são realizadas totalmente pela internet através de dispositivos eletrônicos, como computadores, telefones celulares ou tablets.

2. Qual é a Finalidade do uso de e-commerce?

- Permite ao cliente efetuar Pagamentos online de bens e serviços através de cartões bancários, sejam eles de debito ou credito em lojas virtuais;

- Permite ao comerciante ganhar novos clientes;

- Permite ao comerciante operar 24 horas por dia;

- Elimina barreiras geográficas;

- Permite ao comerciante ter baixo valor inicial para o negocio;

- Permite ao comerciante reduzir o custo de gestão de um edifício físico.

3. Como aderir ao e-commerce?

- É necessário ter uma conta em Meticais de deposito a ordem de Empresa/Empresário em nome individual no SB;

- Ter uma pagina web;

- Preencher os formulários de adesão;

- Contactar ao Banco através do Gestor ou pela linha de atendimento ao cliente através do numero 800412412.

4. Que plataforma de pagamentos Online o Standard bank Possui?

O Standard Bank possui a plataforma de pagamentos Online da MasterCard, desginada MPGS (MasterCard Paymenty Gateway Service).

5. O Standard Bank faz a integração das plataformas de pagamento online?

Não. O Standard Bank não faz a integração das plataformas de pagamento online, o comerciante é responsável por este processo, o Standard Bank faz o acompanhamento.

6. Qual é a duração o processo de integração?

A duração deste processo, depende da flexibilidade da equipe técnica da empresa que aderiu ao serviço.

7. Qual é o custo para adesão?

Não existe nenhum custo para adesão ao serviço.

8. Quais são as comissões cobradas pelo banco pela utilização do POS?

O Banco cobra uma comissão por transação, que varia de acordo com o tipo de cartão, nomeadamente cartão Standard Bank, cartões de instituições de crédito nacionais, cartões VISA internacional e MasterCard. Esta comissão poderá ser acordada com o seu Gestor de Conta no ato de adesão ao serviço.

9. Que tipo de cartões são aceites na plataforma?

Cartões de debito e credito SIMO, debito e credito nacionais e Internacionais (Visa e MasterCard).

10. Quanto tempo o Standard Bank demora a efetuar os créditos na conta?

No máximo de 24h apos o fecho do POS.

Leasing Empresas e Particulares

1. O que é Leasing?

É uma operação de financiamento a médio/longo prazo, para aquisição de viaturas, formalizada através de um contrato de locação financeira.

2. Quais as condições de adesão do Leasing Empresas?

- Empresas sem registo de incidente nas contas e sem informação desabonatória na CDR (Central de Risco);

- Empresas legalmente constituídas e que estejam a operar no mercado a pelo menos 1 ano;

- Empresas com informação contabilística (Demonstrações financeiras ou Declaração do IRPC /Modelo 10).

3. Quais as condições de adesão do Leasing Particulares?

Clientes sem registo de incidente nas contas e sem informação desabonatória na CDR (Central de Risco) nos últimos 3 meses e deve ter no mínimo 21 anos de idade (18 anos legalmente emancipados) e no máximo 55 anos (mulher) e 60 anos (homem).

4. Quais são os benefícios do Leasing do Standard Bank?

- O cliente tem a vantagem de comprar uma viatura junto do revendedor autorizado que garante o serviço pós-venda (assistência, manutenção e troca de peças junto do fornecedor);

- Taxa de juro competitiva;

- Valores de prestações inferiores a outros produtos de financiamento alternativo, dada a existência de um Valor Residual;

- Prémio de seguro financiado e com preços competitivos (mediante a constituição do seguro no Standard Bank);

- Possibilidade de transferir a posse do bem, a terceiros com simples cessão de posição contratual;

- Contrato não burocrático com níveis de serviço flexíveis;

- Permite amortização antecipada após 6 meses do decurso do financiamento;

- Possibilidade do locatário se tornar proprietário do bem no final do contrato, exercendo a opção de compra.

5. Qual é o montante mínimo para aderir ao Leasing Empresas e o prazo contractual?

- O montante mínimo de adesão 500 000,00MZN e 90% do valor do bem;

- O prazo mínimo são 18 meses e o prazo máximo são 60 meses.

6. Qual é o montante mínimo para aderir ao Leasing Particular e o prazo contractual?

- O montante mínimo de adesão 450 000,00MZN e 90% do valor do bem;

- O prazo mínimo são 18 meses e o prazo máximo são 60 meses.

7. Quais os requisitos para adesão Leasing Empresas?

- Fatura pró-forma do fornecedor autorizado;

- Carta a solicitar o leasing;

- Demonstrações financeiras dos últimos 3 exercícios findos (balanço e demostração de resultados) e ultimo balancete disponível;

- Declaração do IRPC (Modelo 10) assinada e carimbada pela Repartição do Bairro Fiscal ( no caso de não ter contabilidade organizada);

- Relatório dos auditores (se a empresa tiver sido auditada);

- Extratos bancários dos últimos 6 meses (caso se trate de um cliente sem histórico na conta no Standard Bank);

- Carteira de clientes e se possível cópias dos contratos firmados;

- Certidão de Registo Comercial (com validade de 90 dias);

- Estatutos publicados em Boletim da República / Pacto Social da Empresa (Pessoas Colectivas);

- Procuração dando poderes para efetuar a operação e documento de identificação do procurador;

- Cópia do B.I./ Passaporte/ DIRE (no caso de não ser cliente ou se a informação do cliente estiver desatualizada) e Cópia do NUIT.

8. Quais os requisitos para adesão Leasing Particular?

- Fatura pró-forma do fornecedor autorizado;

- Carta da entidade patronal a confirmar o vínculo contratual (deve incluir salário líquido mensal, data de admissão, validade do contrato e função);

- Atestado/ comprovativo de residência;

- Cópia do B.I./Passaporte/DIRE;

- Cópia da carta de condução;

- Cópia do NUIT;

- Declaração de rendimentos do cônjuge (no caso de existência e queira incluir os rendimentos deste);

- Extratos Bancários dos últimos 6 meses (se ainda não for cliente do Standard Bank).

1.O que são Acções?

Acções são uma participação na propriedade de uma empresa. As acções representam um direito sobre os activos e lucros da empresa.

2.Como posso efectuar a compra ou venda de Acções?

O Banco partilha com os clientes a informação detalhada sobre as ofertas de subscrição das acções. Entretanto, as operações de compra e venda acontecem na Bolsa de Valores com a intermediação do Banco Comercial.

3.Quais são os requisitos necessários para comprar Acções?

Para investir em Acções, o cliente deverá submeter uma instrução na agência mais próxima, uma instrução de compra (formulário) no mercado primário ou secundário, ter uma conta à ordem activa no Standard Bank, com documentos actualizados (BI e NUIT) e saldo suficiente para o efeito.

4.Quais são as vantagens de investir em Acções?

As Acções permitem o investidor tornar-se accionista da empresa e a diversificação da sua carteira de investimento com a redução o risco total.

5.Quando irei receber os dividendos?

As Acções conferem aos investidores o recebimento de dividendos quando a empresa decidir efectuar a distribuiação de lucros aos accionistas.

1. Qual é a finalidade de remessas?

A finalidade de remessas é ajuda familiar.

2. É necessário ter conta no Standard Bank?

Para enviar e receber dinheiro através do MoneyGram e Mukuru, não é necessário ter uma conta no Standard Bank.

3. Como faço para receber dinheiro através do MoneyGram e Mukuru?

- Deve dirigir-se a uma agencia SB com o numero do voucher enviado pelo remetente;

- Deve possuir o seu BI;

- Deve responder as questões de segurança.

4. Como faço para enviar dinheiro através do MoneyGram?

- Deve possuir o seu BI;

- Deve possuir os dados do recetor do valor (nome, endereço);

- Deve preencher o formulário de envio.

5. Para que países posso enviar e receber MoneyGram?

Pode enviar e receber valores através do MoneyGram para mais de 30 países do Mundo.

6. Qual é o limite de envio de MoneyGram?

O limite de envio são USD 5000 mensais.

7. Qual é o limite de recebimento de MoneyGram?

Não existe limite de recebimento

8. Qual é o limite de envio de Mukuru

O Banco não faz envio de valores através do Mukuru

9. De que países posso receber valores provenientes de Mukuru?

Os valores de recebimento de Mukuru são provenientes da África do Sul.

10. Qual é o limite de recebimento de Mukuru?

- O limite diário são 16000;

- O limite mensal são 160,000.00.

11. Quanto tempo leva para o valor estar disponível?

A transferência é em tempo real.

1. Como desbloquear NETPlus?

Para desbloquear o NETPlus clique aqui e siga os passos descritos abaixo:

- Insira o seu número de contrato, NUIT e clique em recuperar;

- Responda a pergunta secreta;

- Clique a opção SMS token e insira o código token enviado para o seu número por SMS e clique em finalizar;

- Insira o número de contrato e o código de acesso enviado por SMS ao seu número;

- Crie nova senha e já está!

2. Como reiniciar minha palavra passe do NETPlus?

Para Reiniciar a palavra passe do NETPlus clique aqui e siga os passos descritos abaixo:

- Insira o seu número de contrato, o NUIT e clique em recuperar;

- Responda a pergunta secreta;

- Clique a opção SMS Token e insira o código token enviado para o seu número por SMS e clique em finalizar;

- Insira o número de contrato e o código de acesso enviado por SMS para o seu número;

- Crie nova senha e já está!

3. Como consultar o número de contrato do NETPlus?

Para obter o seu número de contrato do NETPlus, por favor ligue para a linha do Cliente através dos números 800 412 412 ou +258 21 355700, lembre-se que será validado por questões de segurança.

4. Como activar o NETPlus?

Após o registo/adesão, para activar o NETPlus, aceda à plataforma através da web ou pelo aplicativo e siga os seguintes passos:

- Insira o número de contrato que lhe foi dado na agência;

- Insira o código de activação recebido na primeira SMS;

- Em seguida, insira o código de acesso para o primeiro login;

- Crie a sua palavra passe e confirme;

- Após isso já poderá transacionar.

5. Como extrair o meu extrato a partir do NETPlus?

Para extrair o extrato deve:

- Aceder ao NETPlus ;

- Aceder ao campo “contas”;

- Seleccionar a opção movimentos da conta;

- Seleccionar o período no qual pretende ter o extrato;

- No campo inferior direito, terá 3 opções, das quais a primeira para baixar no formato ZLS, o segundo para imprimir e o terceiro para imprimir no formato PDF.

6. Como configurar o Nome de Utilizador no NETPlus?

Para configurar o nome de utilizador

- Aceda ao NETPlus;

- Clique na opção EU

- Vá até a opção "Alterar nome de utilizador (alias) de acesso”;

- Clique em “Gravar Alterações”.

7. Como configurar Biometria no NETPlus?

Para configurar biometria, siga os seguintes passos:

- Iniciar a sessão no aplicativo NETPlus;

- Ir ao campo “EU”;

- Deslizar o ecrã para o lado direito até à opção "opções de login";

- Active a opção "activar touch id".

Nota: esta opção apenas funciona para o NETPlus App e com dispositivos que suportam a funcionalidade de impressão digital.

8 . Como resolver a dificuldade em iniciar a sessão no NETPlus via Web através da limpeza do cache?

Sempre que estiver com dificuldade para aceder ao NETPLus via Web, após inserir as suas credenciais, sugerimos que faça a limpeza do cache do seu navegador, seguindo os seguintes passos:

Para Google Chrome:

1- Abra o navegador Chrome, e no canto superior direito clique em “Mais opções”

2- Clique em “História”;

3- Em seguida, irá abrir uma tela na qual deverá clicar em “Limpar dados de navegação”;

4-Seleccione o intervalo de tempo para todo período;

5-Marque as caixas Cookies e outros dados do site e Imagens e arquivos armazenados em cache;

6- Clique em “limpar dados” e já está;

Se utiliza outro navegador, consulte o site de suporte para obter instruções sobre como proceder.

9. Como verificar os meus códigos de recarga caso não os receba (Credelec, Vodacom, T-Mcel, Movitel)?

Sempre que comprar uma recarga da Vodacom, T-Mcel, Credelec ou Movitel e não receber o código, deve proceder da seguinte forma:

- Aceda a plataforma NETPlus;

- Clique no campo contas;

- Seleccione a opção movimentos da conta;

- Vá até a transacção na qual não recebeu o código da recarga e clique na lupa que se encontra no final da linha do detalhe da transacção, onde o sistema mostrará uma notificação na qual deverá clicar em detalhes do movimento;

- Poderá verificar nos detalhes do movimento o código da recarga

- Anote o código em um papel ou no seu telemóvel.

10. Como solicitar a reversão em casos de envio de dinheiro para M-pesa no número errado?

Para solicitar reversão de valores enviados para números errados deve verificar que se de facto enviou para número errado, siga os seguintes passos:

- Organize a informação da sua conta para fins de validação;

- Ligue para linha do Cliente através dos números 800 412 412 ou +258 21 355700, lembre-se que será validado por questões de segurança.

- Aguarde até que lhe seja retornada uma resposta por parte do M-Pesa;

Caso o Beneficiário tiver feito o uso do valor o Mpesa não terá como proceder com o Estorno do valor.

Nota: Valide sempre o número para o qual pretende transferir dinheiro antes de autenticar a transacção.

11. Como desbloquear Biometria no NETPlus?

Caso tenha feito tentativas sem biometria no seu dispositivo e a plataforma fique bloqueada, siga os seguintes passos desbloqueá-la:

- Ligue para a linha do Cliente através dos números 800 412 412 ou +258 21 355700, lembre-se que será validado por questões de segurança;

- Será validado para garantir que é o proprietário da conta

- Em seguida, será efectuado o desbloqueio e poderá usar a biometria para aceder à sua conta.

Nota: Caso a biometria esteja bloqueada, poderá iniciar a sessão usando a sua palavra passe.

12. Como configurar alertas no NETPlus?

Para configurar alertas deve:

- Iniciar a sessão no NETPlus;

- Aceder ao campo “EU”;

- Seleccionar a opção "Perfil e Segurança"

- Deslizar o ecrã para o lado direito até à opção "Notificações";

- Seleccione a opção "Activar Notificações".

13. Como alterar o idioma no NETPlus?

Para alterar o idioma no NETPLus, siga os seguintes passos:

Na página inicial do aplicativo, no canto superior direito, clique na opção "alterar língua e terá duas opções "Português e Inglês"

Seleccione o idioma de sua preferência.

Na plataforma Web, para alterar o idioma no NETPlus Web, siga os seguintes passos:

- Inicie a sessão;

- No canto superior direito, clique em PT- para alterar para Português ou EN- para alterar para Inglês.

1. Qual é a Finalidade do uso de POS?

Permitem efectuar Pagamentos de bens e servicos atravez de cartões bancarios, sejam eles de debito ou credito em Estabelecimentos comerciantes ou outras Instituições afins.

2. Como aderir ao POS?

- É necessario ter uma conta em Meticais de deposito a ordem de Empresa/Empresario em nome individual no SB;

- Ter um Estabelecimento fisico;

- Ter corrente electrica;

- Preencher o Modelo SB 1010 – Proposta de adesão.

3. Descrição:

Ao efectuar o fecho do POS no final do exercicio, o montante é transferido para a conta do Estabelecimeto creditando na totalidade do valor e de seguida o debito das comissões de servico pela totalidade cuja a cobrança por tipo de Cartão.

4. Pode-se atribuir excepcionalmente um POS a particulares?

Apenas para eventos especificos: exemplo: Feiras temporarias, espetaculos e negocio municipais: exemplo: Mercado do peixe.

5. Que tipo de cartões o POS SB aceita?

Cartões de debito e credito SIMO, debito e credito nacionais e Internacionais.

6. Quanto tempo o SB demora a efectuar os creditos na conta?

No maximo de 24h apos o fecho do POS.

7. Quais as funcionalidades do POS SB?

Consulta de Saldo, Pagamento de Servicos com Referência e Pre autorização.

8. Quanto tempo podera o estabelecimento conservar os Talões de POS?

Devera manter por um período de 6 meses. O Banco pode pedi-las para examinar a qualquer altura.

9. Para onde são encaminhadas as reclamações em caso de avaria da Maquina ou outros?

Contacte o tecnico de suporte ou pela linha do cliente disponivel no autocolante do POS ou ainda pelo [email protected] .

10. O Banco cobra uma taxa mensal para a instalação ou utilização do POS?

Não, o Banco não cobra nenhuma taxa mensal pela instalação ou manutenção do POS.

11. Quais são as comissões cobradas pelo banco pela utilização do POS?

O Banco cobra uma comissão por transação, que varia de acordo com o tipo de cartão, nomeadamente cartão Standard Bank, cartões de instituições de crédito nacionais, cartões VISA internacional e MasterCard. Esta comissão poderá ser acordada com o seu Gestor de Conta no acto de adesão ao serviço.

12. Com que frequência um Comerciante deve efectuar o fecho do POS?

O Comerciante deve efectuar o fecho do seu POS diariamente referente às transacções colectadas no dia.

1. O que é o QUIQMola?

O QUIQMola é um crédito ao consumo digital concedido a clientes que tenham um historial de relacionamento bancário de pelo menos 6 meses. É um crédito imediato e aprovado por antecipação, com base nos critérios de elegibilidade definidos pelo banco, boa conduta da conta a ordem e bom historial de créditos bancários.

2. Quais são os canais disponíveis para aceder ao QUIQMola?

O cliente pode aceder ao QUIQMola através de canais digitais: NETPlus Web, NETPlus App ou QuiQ(USSD), sem necessidade de se deslocar à Agência ou apresentar documentos.

3. Quais os critérios para ser elegível ao QUIQMola?

Os clientes devem satisfazer cumulativamente os seguintes critérios:

• Ter conta bancária ou conta a ordem por pelo menos 6 meses no Standard Bank;

• Ter salário domiciliado no Banco a pelo menos 6 meses;

• Ter registado uma média de depósitos superior ou igual a MT 15 000 nos últimos 6 meses;

• No período em análise, a média de depósitos deve estar acima de zero em pelo menos 5 meses, dos quais, os últimos 3 devem ter sido regulares de forma sucessiva;

• Não ter registado devoluções de cheques ou débitos directos nos últimos 6 meses;

• Não ter registado excessos na conta por períodos superiores a 15 dias nos últimos 6 meses;

• Não ter informação desabonatória na CDR (Central de Riscos) nos últimos 3 meses;

• Não constar nas seguintes listas: “Watchlist” ou Lista de Observação de Crédito, Créditos Saneados e Créditos Restruturados nos últimos 6 meses;

• Ter uma pontuação de risco comportamental (Behavioural Scorecard) não superior a 19;

• Possuir toda documentação actualizada no banco.

4. Qual é o prazo Mínimo e Máximo do QUIQMola?

Prazo Mínimo: 2 Meses e Prazo Máximo: 6 meses.

5. Qual é o montante Mínimo e Máximo do QUIQMola?

Montante mínimo: 1,000.00MZN e Montante máximo: 250,000.00MZN.

6. Qual é o Preçário (Taxa de Juro, Comissões e outras despesas) para o QUIQMola?

• Taxa de Juro anual: Prime + 11,25%;

• Comissão de abertura (cobrada uma vez, após o desembolso): 2% sobre o capital;

• Seguro de prestações: 0,35% sobre o capital inicial, cobrável mensalmente (cobre o risco de morte ou invalidez permanente);

• Imposto de selo: 2% sobre o valor da comissão de abertura cobrada uma vez no acto do desembolso; 2% sobre os juros mensais; e 0,03% sobre a fracção do capital emprestado (cobrável uma vez).

7. Quanto tempo leva a adesão ao produto e disponibilização do valor do crédito na conta a ordem?

A operação leva no mínimo 1 Minuto no NETPlus Web ou App e 2 Min no QuiQ (*555#).

8. Como o cliente saberá se é elegível ou não ao QUIQMola?

Através de uma mensagem enviada pelo banco, a notificar-lhe sobre a qualificação para beneficiar do QUIQMola.

9. Que documentos o cliente deve apresentar para poder beneficiar do QUIQMola?

O cliente não precisa apresentar nenhum documento.

10. Quais são as vantagens do QUIQMola?

• O QUIQMola é um crédito rápido e conveniente;

• O cliente pode beneficiar do crédito a partir de casa ou de qualquer outro lugar, desde que tenha acesso às nossas plataformas digitais (NETPlus Web, NETPlus App ou QuiQ), sem necessidade de se deslocar à Agência e aguardar pelo atendimento;

• O QUIQMola é uma solução apropriada para clientes com necessidades de crédito urgentes e recorrentes, para o pagamento de despesas pessoais como propinas escolares, despesas médicas, despesas de funeral, pagamento de facturas e outros encargos;

• O QUIQMola é um crédito sem burocracias, uma vez que o cliente não precisa de apresentar documentos para análise e aguardar pela decisão do Banco (o crédito é imediato).

11. Quais os passos a seguir nas plataformas digitais para aderir ao QUIQMola ?

NETPlus Web/NETPlus App

i. Aceder a plataforma digital;

ii. Introduzir as credencias;

iii. Aceder ao Menu “Financiamentos”;

iv. Seleccionar a opção “QUIQMola”;

v. Seleccionar a opção “Adquirir um financiamento com prazo superior a 30 Dias”;

vi. Seleccionar a opção “Novo Financiamento ou Reforço”;

vii. Visualizar a mensagem de elegibilidade (Contém Montante e Prazo) e clicar “continuar”;

viii. Visualizar ou fazer a leitura dos Termos e Condições do Contrato de Crédito (Gerais e Específicos), do Seguro de Prestações e Preçário de Crédito;

ix. Clicar na opção “Confirmar que leu e Concorda com os Termos e Condições”;

x. Seleccionar a opção Imediato ou Normal;

xi. Seleccionar (Montante, prazo e prestação);

xii. Visualizar a taxa de Juro, comissão e valor de seguro;

xiii. Introduzir o contacto telefónico e email para o qual será encaminhada a notificação sobre as condições do crédito, no final da transacção;

xiv. Visualizar os detalhes da transacção;

xv. Autenticar a transacção através do SMS Token;

xvi. Finalizar a transacção e clicar “continuar”.

QUIQ (USSD)

i. Digitar *555# para aceder ao QuiQ;

ii. Introduzir as credenciais;

iii. Seleccionar o menu “Financiamentos”;

iv. Seleccionar a Opção “QUIQMola”;

v. Seleccionar opção “Adquirir um financiamento com prazo superior a 30 Dias”;

vi. Seleccionar a opção “Novo Financiamento ou Reforço;

vii. Visualizar a mensagem de elegibilidade (Contém Montante e Prazo) e clicar em “continuar”;

viii. Seleccionar como pretende obter os Termos e Condições (Email, solicitar versão física na agência ou aceder à página Website Banco);

ix. Visualizar ou fazer a leitura dos Termos e Condições do Contrato de Crédito (Gerais e Específicos), do Seguro de Prestações e Precário de Crédito;

x. Confirmar que leu e concorda com os Termos e Condições;

xi. Seleccionar a opção Imediato ou Normal;

xii. Seleccionar o Montante;

xiii. Seleccionar o Prazo:

xiv. Seleccionar como pretende receber a notificação sobre as condições do crédito, no fim da operação;

xv. Visualizar os detalhes da transacção;

xvi. Confirmar a transacção.

12. Na aceitação dos Termos e Condições, qual é a diferença entre a opção Imediata e Normal?

Opção Imediata: Pressupõe que o cliente tenha o montante solicitado imediatamente;

Opção Normal: o cliente tem direito a um período de reflexão de 7 dias após a leitura dos Termos e Condições, para decidir se pretende ou não activar o limite de Crédito.

13. Em que circunstâncias o Cliente recebe a seguinte mensagem: “Lamentamos informar que não se encontra elegível para este produto, tente novamente no próximo mês.” ?

Existem duas possibilidades:

• 1ª: o cliente é elegível mas ainda não foi notificado, pelo que deverá aguardar;

• 2ª: o cliente não foi considerado elegível por não ter cumprido algum critério de elegibilidade.

14. Em quanto tempo expira a elegibilidade ao QUIQMola?

O prazo para adesão ao crédito expira ao fim de cada mês. A elegibilidade do cliente é determinada mensalmente, portanto, um cliente não elegível num determinado mês, pode tornar-se elegível em meses subsequentes e vice-versa.

15. O cliente poderá escolher a data de pagamento das prestações nas plataformas digitais?

Não, o cliente não terá opção de escolher a data de pagamento. O banco irá indicar a data de pagamento, e caso o cliente pretenda alterar a data de pagamento o pedido poderá ser encaminhado para a Linha do cliente ou para Agência mais próxima.

16. Como o cliente receberá os Termos e Condições, caso esteja a usar o QuiQ (USSD)?

Os termos e condições gerais podem ser visualizados no Website ou em qualquer agência do Standard Bank.

17. O cliente poderá fazer pagamento antecipado do QUIQMola através das plataformas digitais?

Sim, o cliente poderá fazer pagamento antecipado parcial e total do QUIQMola, mediante a cobrança de 3% sobre o valor a pagar antecipadamente.

18. Ao fazer o pagamento antecipado parcial do capital, o cliente será cobrado a prestação mensal?

Se o pagamento antecipado parcial do capital for efectuado antes da data de pagamento mensal da prestação, o sistema fará a cobrança da prestação normalmente e de forma automática. O pagamento antecipado parcial do capital não impede o sistema de fazer a cobrança automática da prestação conforme o plano de reembolso aprovado.

Nota: Com o pagamento antecipado total, o cliente terá finalizado o crédito e não terá nenhum saldo em dívida a ser cobrado.

1. O que é um Fundo de Pensões Complementar?

Um Fundo de Pensões é um meio de poupança e investimento com o principal objectivo de proporcionar rendimento adicional para a reforma.

2. Qual é diferença entre um fundo de pensões complementar e o INSS?

- A segurança social do INSS é de carácter obrigatório, enquanto que os fundos de pensões complementares são opcionais e de carácter voluntário.

- Fundos de Pensões complementares não substituem a segurança social do INSS.

3. Quais são os benefícios de um fundo de pensões complementar?

- Rendimento adicional.

- Redução de dependência da pensão de reforma (INSS).

- Manutenção da qualidade de vida na reforma.

- Sinergia e acesso à investimentos não facilmente elegíveis individualmente.

- Salvaguarda em caso de eventos indesejados (morte, invalidez, perda de emprego, etc).

4. Qual é a idade mínima para aderir?

A idade mínima para aderir ao fundo de pensões complementar corresponde a maioridade civil em Moçambique, 21 anos. Indivíduos abaixo dos 21 anos, legalmente emancipados são igualmente elegíveis para aderir.

5. Em que condições é possível aceder aos benefícios de um fundo de pensões complementar

- As condições sobre as quais os membros podem aceder ao benefício do seu fundo de pensões são definidos segundo as regras do fundo e de acordo com o enquadramento legal em vigor, e o mesmo deverá ser feito apenas em caso de reforma por idade ou antecipada.

- Adicionalmente, os membros podem igualmente aceder aos seus benefícios em caso de desemprego de longo prazo ou invalidez (condicionado a apresentação de uma junta médica).

- Em caso de perda de vida por parte do membro principal, os beneficiários previamente definidos irão receber os benefícios.

- Em caso de alguns fundos de pensões fechados as regras preveem o acesso aos benefícios em caso de cessação de contrato, e a consequente saída do fundo.

6. Em caso de reforma, qual é quantia que o membro recebe?

- De acordo com a lei, quando o membro atinge a idade de reforma, tem a opção de receber a totalidade do seu benefício ou realizar a aquisição de uma anuidade que permite receber o seu benefício em prestações (geralmente, mensalmente).

- No caso de planos de contribuições definidas, o membro irá receber como seu benefício o valor agregado das suas contribuições, acrescido dos retornos gerados ao longo do tempo.

- Para o caso do plano de benefício definido, o membro irá receber o benefício previamente definido nas regras do fundo.

7. Qual é o rendimento mínimo para aderir ao Fundo?

- Não existe um limite mínimo de rendimento a auferir para aderir ao fundo.

- Relativamente a adesão ao fundo aberto, o montante mínimo de subscrição são 750,00MT, ou o equivalente a 3%, 5%, 8%, 10%, 12% ou 15% do salário pensionável.

- Para o caso de fundos fechados, os montantes mínimos e máximos das contribuições são definidos pelo fundo e previstas no regulamento do mesmo.

8. O benefício do fundo de pensões pode ser usado como colateral de empréstimos bancários?

A Lei não permite o uso do saldo do fundo de pensões como colateral para empréstimos bancários, tendo em consideração que tal iria implicar o acesso antecipado ao benefício, o que por sua vez teria como consequência a indisponibilidade dos benefícios quando os membros atingissem a idade d reforma.

9. Como é que os membros podem ter acesso ao seu saldo do fundo de pensões?

Após a aprovação da adesão ao fundo, cada membro poderá aceder ao portal digital dos membros, onde poderá consultar o seu saldo, o histórico de contribuições, assim como os retornos alocados, em tempo real.

10. Quais são os requisitos para adesão?

Para empresas:

- Certidão de registo comercial o Estatutos o Declaração de NUIT o Número de Registo Legal o Endereço

- Identificação dos acionistas

- Identificação dos representantes legais da empresa o Documentos de identificação dos beneficiários

Para clientes particulares:

- Documento de identificação

- NUIT

- Declaração de rendimentos o Atestado de residência

- Documentos de identificação dos beneficiários

1. O que é uma transferência bancária ?

É essencialmente uma operação eletrônica que permite a transferência de fundos de uma conta para outra.

2. Preciso ter conta no Standard Bank para efectuar uma transferência bancária?

Sim precisa de ter conta no Standard Bank para efectuar uma transferência bancária .

3. Como faço para fazer uma transferência bancária no Standard Bank?

Pode fazer uma transferência através dos seguintes canais :

- NetPlus web

- Netplus App

- QuiQ( USSD )

- ATM ou

- Agências

4. Que tipo de transferências posso fazer no Standard Bank ?

O Standard Bank possuí as senguintes soluções para transferências :

Transferências intrabancárias ocorre entre contas do Standard Bank, está operação é simples e rápida. E na maioria dos casos, os valores ficam disponíveis na conta de destino no mesmo dia.

Transferências interbancárias dá conta Standard Bank para conta dos outros bancos – está operação em norma leva algum temos para ficar disponível dependendo se o banco destino da transferência pertence ou não a rede ponto24 .

Transferências para carteiras movéis ocorre entre o Standard Bank e as carteiras movéis aderentes ( Mpesa ).

5. Qual é o limite para transferências da minha conta Standard Bank para á carteira movél ?

O limite diário para transferência da conta Standard Bank para as carteiras movéis é de 25mil Meticais, porém em tranches de 10mil Meticais por transação.

6. Como saber se á transferência foi realizada com sucesso ?

Se a mesma for realizada apartir dos canais digitais (Netplus web, Netplus app, QuiQ ( USSD ) receberás um comprovativo electrônico com os detalhes da operação através de ( SMS, ou email), caso a transferência seja feita no ATM está emitirá um recibo com os detalhes da operação e em caso de uma transferência feita na Agencia o assistente da Agencia deverá providenciar o respectivo comprovativo da operação.

1.O que são Obrigações?

As Obrigações são instrumentos financeiros que representam um empréstimo contraído junto dos investidores, pela entidade que os emite, que tanto podem ser empresas, como Estados ou outras entidades públicas ou privadas.

2.O que são Obrigações Corporativas?

As Obrigações Corporativas são títulos de dívida pública de médio e longo prazo emitidos para um período superior a há 1 ano pelas empresas que têm como objectivo o financiamento dos seus planos de investimento.

3.Quais são as vantagens de investir em Obrigações Corporativas?

As obrigações Corporativas conferem aos investidores, recebimentos periódicos de juros (semestral), taxas mais atractivas se comparadas a outros instrumentos no mercado e no fim do prazo, o reembolso do capital investido e o pagamento do último cupão em moeda nacional.

4.Como posso investir em Obrigações Corporativas?

Para participação no leilão, o cliente deve enviar a sua instrução de investimento à agência mais próxima, indicando o montante de subscrição e a taxa de juro, de modo que o Banco faça a submissão da mesma em seu nome.

5.Qual é o montante mínimo de investimento em Obrigações Corporativas?

O montante mínimo de investimento em Obrigações Corporativas é determinada pela entidade emitente.

1.O que são Obrigações?

As Obrigações são instrumentos financeiros que representam um empréstimo contraído junto dos investidores pela entidade que os emite, que tanto podem ser empresas, como Estados ou outras entidades públicas ou privadas.

2.O que são Obrigações de Tesouro?

As Obrigações de Tesouro são títulos de dívida pública de médio e longo prazo, emitidos para períodos superiores a 1 ano pelo Estado, podendo ser de taxa fixa ou variavél.

3.Quais são as vantagens de investir em Obrigações de Tesouro?

As obrigações do tesouro conferem aos investidores, recebimentos periódicos de juros (semestral), taxas mais atractivas se comparadas a outros instrumentos de mercado, e no fim do prazo o reembolso do capital investido e o pagamento do último cupão em moeda nacional.

4.Como posso investir em Obrigações de Tesouro?

Para efeitos participação no leilão de Obrigaçõess de Tesouro, o cliente deve enviar a sua instrução de investimento à agência mais próxima, indicando o montante subscrição e taxa de juro, de modo que o Banco faça a submissão da mesma em seu nome.

5.Qual é o montante mínimo de investimento em Obrigações de Tesouro?

O montante mínimo de investimento em Obrigações de Tesouro é de 5.000.000,00 de meticais.

1. O que é uma operação de Forex Forward?

O Forex Forward é um derivativo que permite fixar a taxa de câmbio hoje, para entrega dos fundos numa data futura. É o tipo mais simples de contrato a termo de câmbio e protege o investidor, importador ou exportador das flutuações da taxas de câmbio.

2. Para que serve?

- O investimento em Forex Forward permite a cobertura de risco cambial e gestão de tesouraria.

- Fornece certeza ao comprador quanto ao custo de uma compra futura.

3. Quais são as condições precedentes à realização?

- Para a realização da operação, o Cliente deverá apresentar evidência da existência de uma transacção subjacente no futuro;

- Antes da transacção, o Cliente deverá encaminhar ao Banco facturas ou contratos de venda vinculados à transacção;

- Forex forward com prazo superior a 06 (seis) meses, as transacções podem ser firmadas mediante a assinatura de Long Form de confirmação, seguido da assinatura do Associação Internacional de Swaps e Derivados (ISDA);

- Limites de crédito em vigor (PFE - Potential Future Exposure / Potencial Exposição Futura);

4. Quais são os prazos? É possível obter reembolso antecipado?

Os Forex Forward são produtos de mera execução, geralmente não têm período de detenção recomendado. Um Forex Forward tem prazos negociáveis de 03 (três) dias até ao prazo máximo de 365 (trezentos e sessenta e cinco) dias.

5. Quais são os potenciais riscos e retornos envolvidos?

Os clientes são obrigados a honrar o contrato e não podem se beneficiar de movimentos vantajosos nos preços das moedas.

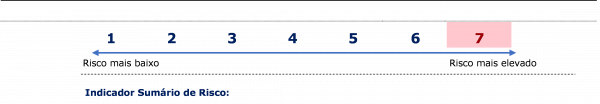

Grau de Risco de Produto Quando Comparado com Outros Produtos:

O indicador sumário de risco acima apresentado constitui uma orientação sobre o nível de risco deste produto quando comparado com outros produtos. Mostra a probabilidade de o produto sofrer perdas financeiras, no futuro, em consequência de flutuações dos mercados ou da nossa incapacidade para lhe pagar. Classificamos este produto na categoria 7 numa escala de 1 a 7, que corresponde à mais alta categoria de risco.

Probabilidade de o produto sofrer perdas financeiras em virtude da ocorrência de factores adversos:

Atenção ao risco cambial. Receberá pagamentos numa moeda diferente, pelo que o retorno obtido depende da taxa de câmbio entre as duas moedas. Em determinadas circunstâncias poderá ter de efetuar pagamentos para compensar perdas. A perda global em que poderá incorrer pode exceder significativamente o montante investido. Outros riscos relevantes incluem os riscos de Mercado, Capital, Crédito, Contraparte, Conflito de Interesses, Taxa de Juro, Liquidez, Jurídico e Fiscal, Cambial e de Fecho Automático de Posições. Este produto não prevê qualquer protecção contra o comportamento futuro do mercado, pelo que poderá perder uma parte a totalidade ou mais que o seu investimento. Se não pudermos pagar o que lhe é devido, poderá perder todo o seu investimento.

6. O que acontece em caso de incumprimento?

O Cliente indemnizará o Banco por todos os danos directos que o Banco possa sofrer como resultado do incumprimento da Contraparte.

7. Existem canais destinados a esclarecimentos e/ou reclamações?

Para esclarecimentos adicionais sobre a informação prestada ou reclamação sobre este produto de investimento, queira por favor contactar o Banco pelos seguintes meios:

- Sala de Mercados ([email protected]);

- Agência;

- Linha do Cliente, através do número 800 412 412 (grátis) ou 21355700 ou por endereço electrónico da Linha do Cliente: [email protected];

- Internet Banking (NETPlus); ou

- Website do Banco (https://www.standardbank.co.mz): [email protected]

Em caso de insatisfação com a resolução apresentada para a sua reclamação, o Cliente pode submeter as suas questões para as entidades de protecção ao consumidor seguintes:

- O Banco de Moçambique;

- Os Centros de Arbitragem;

- As Associações de Consumidores;

- O Instituto do Consumidor; e

- Tribunais.

8. Quais são as outras informações relevantes?

- Moedas elegíveis para transaccionar: USD, ZAR, CNY, EUR, GBP, JPY, SEK, NOK, ZAR;

- Outros produtos permitidos pela regulamentação actual de derivativos são Forward Rate Agreements e Cross Currency swaps.

-

O que é um Forex Spot?

Forex Spot é uma operação cambial à vista de compra ou venda de uma moeda por outra, onde a liquidação ou settlement acontece em dois dias úteis. -

Para que serve?

Captação de recursos para liquidação das responsabilidades com clientes ou fornecedores, através de negociação de câmbio. -

Quais são as condições precedentes à realização?

Assinatura do Termo e Condições Gerais da Sala de Mercados.

Moedas elegíveis para transaccionar: USD, ZAR, CNY, EUR, GBP, JPY, SEK, NOK, ZAR. -

Quais são os prazos?É possível o reembolso antecipado?

O Forex Spot são produtos de execução à vista que devem ser liquidados no prazo de dois dias úteis. -

Quais são os potenciais riscos e retornos envolvidos?

Os clientes são obrigados a honrar o compromisso e não podem se beneficiar de movimentos vantajosos nos preços das moedas.

Probabilidade de o produto sofrer perdas financeiras em virtude da ocorrência de factores adversos:

Atenção ao risco cambial. Receberá pagamentos numa moeda diferente, pelo que o retorno obtido depende da taxa de câmbio entre as duas moedas. Em determinadas circunstâncias poderá ter de efetuar pagamentos para compensar perdas. A perda global em que poderá incorrer pode exceder significativamente o montante investido. Outros riscos relevantes incluem os riscos de Mercado, Capital, Crédito, Contraparte, Conflito de Interesses, Taxa de Juro, Liquidez, Jurídico e Fiscal, Cambial e de Fecho Automático de Posições. Este produto não prevê qualquer protecção contra o comportamento futuro do mercado, pelo que poderá perder uma parte, a totalidade ou mais que o seu investimento. Se não pudermos pagar o que lhe é devido, poderá perder todo o seu investimento. -

O que acontece em caso de incumprimento?

O Cliente indemnizará o Banco por todos os danos directos que o Banco possa sofrer como resultado do incumprimento da Contraparte. -

Existem canais destinados a esclarecimentos e/ou reclamações?

Para esclarecimentos sobre a informação prestada ou reclamação sobre este produto de investimento, queira por favor contactar o Banco pelos seguintes meios:

- Sala de Mercados ([email protected]);

- Agência;

- Linha do Cliente, através do número 800 412 412 (grátis) ou 21355700 ou por Endereço electrónico da Linha do Cliente: [email protected];

- Internet Banking (NETPlus); ou

- Website do Banco (https://www.standardbank.co.mz): [email protected]

- O Banco de Moçambique;

- Os Centros de Arbitragem;

- As Associações de Consumidores;

- O Instituto do Consumidor; e

- Tribunais.

8. Quais são outras informações relevantes?

A lei cambial em vigor prevê que as operações cambiais devem ter por base uma conversão para moeda local ou a liquidação de uma responsabilidade com fornecedor estrangeiro. O cliente deve apresentar a documentação que sustenta a liquidação da operação no prazo máximo de dois dias úteis.

-

O que é um Forex Swap?

O Forex Swap (também conhecido como swap cambial) é um instrumento financeiro (também conhecido como swap cambial). É um acordo para, simultaneamente pedir emprestado uma moeda e emprestar outra numa data inicial, trocando depois os montantes na maturidade. -

Para que serve?

O investimento em Forex Swap permite a cobertura de risco cambial, de taxa de juro e gestão de tesouraria.

Captação de recursos ou financiamento através de negociação de câmbio.

Compensação de deficits e superavits temporários em diferentes moedas. -

Quais são as condições para a realização desta operação?

Para a realização da operação, o Cliente deverá apresentar evidência da existência de uma transacção subjacente no futuro.

Assinatura dos Termos e Condições Gerais da Sala de Mercados.

Antes da transacção, o Cliente deverá encaminhar ao Banco facturas ou contratos de venda vinculados à transacção.

Em Forex forward com prazo superior a 06 (seis) meses, as transacções podem ser firmadas mediante assinatura de Long Form de confirmação seguido da assinatura da Associação Internacional de Swaps e Derivados (ISDA).

Limites de crédito em vigor (PFE - Potential Future Exposure / Potencial Exposição Futura). -

Quais são os prazos? É possível obter o reembolso antecipado?

O Forex Swap é um produto de mera execução e geralmente não tem período de detenção recomendado. Um Forex Swap tem maturidades negociáveis de 01 (um) dia até ao prazo máximo de 365 (trezentos e sessenta e cinco) dias. -

Quais são os potenciais riscos e retornos envolvidos?

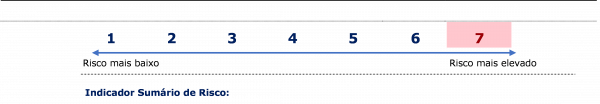

Os clientes são obrigados a honrar o contrato e não podem se beneficiar de movimentos vantajosos nos preços das moedasGrau de Risco de Produto Quando Comparado com Outros Produtos:

O indicador sumário de risco acima apresentado constitui uma orientação sobre o nível de risco deste produto, quando comparado a outros produtos. Mostra a probabilidade de o produto sofrer perdas financeiras, no futuro, em consequência de flutuações dos mercados ou da nossa incapacidade para lhe pagar. Classificamos este produto na categoria 7 numa escala de 1 a 7, que corresponde à mais alta categoria de risco.

Probabilidade de o produto sofrer perdas financeiras em virtude da ocorrência de factores adversos:

Atenção ao risco cambial. Receberá pagamentos numa moeda diferente, pelo que o retorno obtido depende da taxa de câmbio entre as duas moedas. Em determinadas circunstâncias poderá ter de efectuar pagamentos para compensar perdas. A perda global em que poderá incorrer pode exceder significativamente o montante investido. Outros riscos relevantes incluem os riscos de Mercado, Capital, Crédito, Contraparte, Conflito de Interesses, Taxa de Juro, Liquidez, Jurídico e Fiscal, Cambial e de Fecho Automático de Posições. Este produto não prevê qualquer protecção contra o comportamento futuro do mercado, pelo que poderá perder uma parte, a totalidade ou mais que o seu investimento. Se não pudermos pagar o que lhe é devido, poderá perder todo o seu investimento.-

O que acontece em caso de default/incumprimento?

O Cliente indemnizará o Banco por todos os danos directos que o Banco possa sofrer como resultado do incumprimento da Contraparte. - Existem canais destinados a esclarecimentos e/ou reclamações?

Para esclarecimentos sobre a informação prestada ou reclamação sobre este produto de investimento, queira por favor contactar o Banco pelos seguintes meios:

- Sala de Mercados ([email protected]);

- Agência;

- Linha do Cliente através do número 800 412 412 (grátis) ou 21355700 ou por Endereço electrónico da Linha do Cliente: [email protected];

- Internet Banking (NETPlus); ou

- Website do Banco (https://www.standardbank.co.mz): [email protected]

Em caso de insatisfação com a resolução apresentada para a sua reclamação, o Cliente pode submeter as suas questões para as entidades de protecção ao consumidor seguintes:

- O Banco de Moçambique;

- Os Centros de Arbitragem;

- As Associações de Consumidores;

- O Instituto do Consumidor; e

- Tribunais.

8. Quais são outras informações relevantes?

- Outros produtos permitidos pela regulamentação actual de derivativos são Forward Rate Agreements e Cross Currency swaps.

- Moedas elegíveis para transacionar: USD, ZAR, CNY, EUR, GBP, JPY, SEK, NOK, ZAR.

-

Por onde aceder ao Business Online?

Poderá aceder ao Business Online (BOL) através de um computador, tablet ou celular, através dos links abaixo:

Web: https://www.busonline.standardbank.com/bol/faces/index.xhtml

Aplicação para Computador:

https://www.businessonline.standardbank.com/bolafrica/businessonline/help-and-support/steps-to-download-bol

Aplicação para Telemóvel:

https://www.businessonline.standardbank.com/bolafrica/businessonline/products-and-services/channel-services/bol-mobile-app -

Como instalar o aplicativo Business Online?

Para instalar o aplicativo Business Online, o Cliente deverá aceder à página Business Online (www.businessonline.standardbank.com) e seguir as instruções parainstalar o Business Online no seu dispositivo. -

É necessário instalar o Java?

Não será necessário descarregar e instalar ficheiros Java no computador. O pacote do instalador do Business Online contém todos os ficheiros necessários para executar o Business Online. -

Após instalar o Desktop Business Online é possível instalar o Java para executar um aplicativo diferente?

Pode instalar qualquer versão do Java necessária para qualquer outro aplicativo. Também pode actualizar e desinstalar qualquer versão do Java. -

É possível descarregar e instalar o Business Online no Apple Mac?

Sim. Existem três versões disponíveis para download com base nas especificações do computador do Cliente:

- Versões do Windows de 32 e 64 bits (recomendadas) para sistemas operacionais Windows

- MAC OS X para computadores Apple Mac. -

Por que em alguns casos o navegador de internet não permite descarregar o ficheiro de instalação?

A política de segurança na sua instituição pode proibir o download de ficheiros executáveis (ficheiros com extensão '.exe'). Nestes casosdeve contactar o seu administrador de sistemas para assistência. -

O que acontece ao clicar inadvertidamente no ícone do arquivo de instalação?

O arquivo de instalação é guardado na área de trabalho e aparecerá em seu próprio ícone. O ficheiro pode ser guardado noutro directório. Ao clicar no ficheiro de instalação, será apresentado o assistente de instalação. E se a instalação tiver sido feita, basta cancelar o assistente de instalação. - Após a instalação, porque há um novo ícone na área de trabalho(Desktop)?A instalação do BOL criará um novo ícone na área de trabalho, bem como um novo link no menu “Iniciar”. O utilizador deverá clicar nos novos ícones para usar o Business Online.

-

É necessário descarregar o ficheiro de instalação sempre que houver alguma actualização do Business Online?

O Business Online inclui um gestor de actualizações que irá verificar e descarregar as actualizações mais recentes. O processo de download e instalação descrito aqui só é necessário para a instalação inicial.

9.1. Esta versão fornecerá a mesma funcionalidade que meu Business Online existente?

Todas as funcionalidades existentes estarão disponíveis.

Tokens

-

Um Token pode ser suspenso?

Sim. O Token pode ser suspenso se o cliente digitar a sua senha de uso único incorretamente três vezes. Caso isto aconteça, precisará entrar em contacto com a equipa de suporte do Business Online pelo telefone 0860 123 007, para ressincronizar o Token. -

É possível usar um Token depois de desativado?

Depois que um Token for desativado, o cliente precisará entrar em contacto com o seu consultor de serviço para que possa recuperar o acesso ao Business Online através do email: [email protected]. -

É possível usar um Token que já foi alocado para outro utilizador?

Não. Caso já tenha sido atribuído um Token a outro utilizador, o Standard Bank terá de fornecer um novo Token. O Cliente deverá entrar em contacto com seu consultor de serviço para solicitar um novo Token através do email [email protected]. -

Como desativar um Token?

A solicitação para desativar o Token deve ser feita pela(s) pessoa(s) designada(s) ao Business Online e deve ser endereçada ao consultor de serviço através do email [email protected]. -

Como utilizar o Token atribuído?

Após o registo do Token, serão solicitadas duas senhas sempre que o cliente aceder ao Business Online:

-“Senha” - senha definida pelo cliente;

- “Senha de uso único” - código de seis dígitos gerado pelo Token atribuido ao cliente.

Para recuperar a senha, o cliente deverá pressionar o botão uma vez para activar seu Token e depois mais uma vez para gerar o código. Em seguida, deverá inserir o código no campo “senha de uso único” e estará pronto para começar a usar o Business Online. -

Quanto tempo durará o Token?

A vida útil média de um Token é de cinco anos. -

Por quanto tempo a senha de uso único (OTP) é válida?

Uma nova senha de uso único é gerada pelo Token a cada 32 segundos. Esta senha é válida por aproximadamente 32 segundos e será rejeitada se utilizada após esse período. -

Como proceder se o Token for perdido ou roubado?

O cliente deve comunicar a perda ou roubo do Token ao consultor de serviços através do email [email protected].

O Standard Bank irá emitir um novo Token após validação do pedido junto da pessoa designada pela empresa.

As senhas de uso único serão enviadas via SMS até o envio do novo Token, que deve ser registado logo após a recepção. -

O que fazer se o Token tiver algum defeito?

O Cliente deverá entrar em contacto com o seu consultor de serviços através do email [email protected] para solicitar um novo Token. -

Como registar o Token?

Ao aceder ao Business Online, uma mensagem será exibida solicitando que o Cliente registe o Token. Depois de concluir a tela de registo, o sistema activará automaticamente os detalhes do Token e na próxima vez que aceder, será solicitada a senha de uso único (OTP) obtida/gerada pelo Token. -

É possível aceder ao Business Online sem um segundo factor de autenticação?

Para aceder ao Business Online é necessário ter um segundo factor de autenticação, e em caso de dificuldades no acesso, o Cliente deverá entrar em contacto com o seu consultor de serviços através do email [email protected].

Segurança

-

O BOL exige o uso do software Trusteer Rapport?

Não, o BOL não exige o uso do software Trusteer Rapport. -

Existe algum risco de segurança ao aceder ao Business Online a partir do estrangeiro?

A segurança do perfil do é determinada pelos principais dispositivos e controlos de registro e detecção de Malware no computador que usa para fazer login.

A protecção adicional é fornecida pela autenticação de dois fatores, que oferecerá um acesso mais seguro.

É aconselhável evitar o uso de computadores públicos, em cibercafés ou bibliotecas, por exemplo, ou computadores com os quais não esteja familiarizado. O risco de comprometer as credenciais de acesso é maior quando o cliente usa um computador que não é seu.

Auto-atendimento

-

Como redefinir credenciais?

Para redefinir as suas credenciais, o cliente deverá entrar em contacto o seu consultor de serviços através do email [email protected]. -

Como actualizar informações pessoais?

Para actualizar informações pessoais no BOL, seleccione a opção de menu “Administração” e em seguida clique em “alterar dados pessoais”.

NOTA: O utilizador não pode alterar os seus dados se estiver a usar um Token de backup.

-

O que são valores mobiliários?

Valores mobiliários são instrumentos financeiros emitidos pelo Estado, Empresas e outras entidades geralmente com prazo superior a um ano, que conferem direitos e deveres e estão sujeitos às transaçcões de compra e venda num mercado regulamentado. -

Em que formato se encontram os valores mobiliários?

Valores mobiliários titulados – os documentos que representam os valores mobiliários são títulos em papel ou em formato de certificados físicos.

Valores mobiliários escriturais – a sua existência consta de registos informáticos. -

O que é uma Entidade Emitente?

Trata-se de uma entidade legal que procede a emissão de valores mobiliários e vende os mesmos aos investidores com o objectivo de financiar suas operações. As entidades emitentes podem ser o Estado, Empresas, Bancos, Municípios, entre outros. -

O que são investidores?

Investidores são pessoas singulares e colectivas que aplicam as suas poupanças em valores mobiliários emitidos pelas entidade emitentes. -

Em que consiste o serviço de custódia de valores mobiliários?